Thanh toán bằng hối phiếu ngân hàng đang là hình thức được sử dụng nhiều trong giao dịch biên mậu và chuyển tiền giữa các cá nhân. Sau đây, Ratraco Solutions chúng tôi sẽ giúp bạn hiểu rõ hơn về định nghĩa hối phiếu ngân hàng là gì, cách lập hối phiếu ngân hàng ra sao, điểm khác biệt giữa Séc với Hối phiếu ngân hàng là gì?…để những ai đã, đang và sẽ tham gia Thanh toán quốc tế nắm rõ và hiểu đúng vấn đề.

Khái niệm hối phiếu ngân hàng và đặc điểm

Hối phiếu ngân hàng là gì?

Hối phiếu ngân hàng là gì? Hối phiếu ngân hàng, danh từ trong tiếng Anh được dùng bởi cụm từ “Bank Draft”.

Thực chất, hối phiếu ngân hàng là tờ Séc do một ngân hàng kí phát cho một ngân hàng khác. Nếu chuyển tiền bằng VND, hối phiếu được kí phát để ghi Có tài khoản Vostro; nếu chuyển tiền bằng ngoại tệ, hối phiếu sẽ được kí phát để ghi Nợ tài khoản Nostro. (Theo Giáo trình Ngân hàng Thương mại, NXB Thống kê).

Đặc điểm của hối phiếu ngân hàng

Hối phiếu ngân hàng có các đặc điểm:

- Hối phiếu đòi nợ không cần ghi rõ mối quan hệ kinh tế mà chỉ cần ghi rõ các thông tin như số tiền phải trả, thời gian trả, người thụ hưởng là ai;

- Trong thời hạn thanh toán, có thể chuyển nhượng từ người này sang người khác;

- Khi hối phiếu đã được ký bởi ngân hàng phát hành, thanh toán là bắt buộc. Trừ khi hối phiếu đến hạn thanh toán.

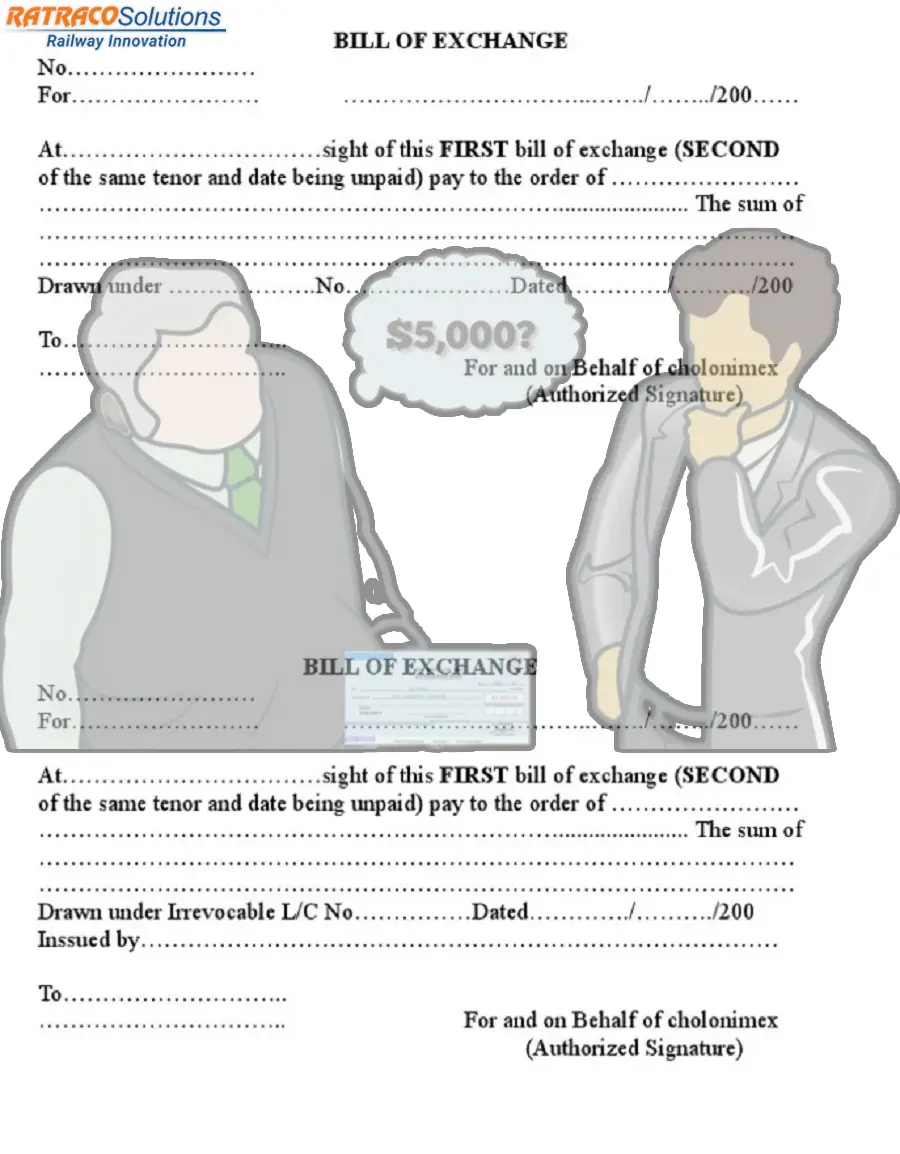

Cách lập mẫu hối phiếu ngân hàng chuẩn xác, hoàn chỉnh nhất

Sau đây, Đơn vị vận chuyển container đường sắt RATRACO sẽ trình bày cách lập hối phiếu ngân hàng Bank Draft trong Thanh toán quốc tế một cách chi tiết. Theo đó, người lập cần điền các thông tin sau để lập mẫu hối phiếu hoàn chỉnh:

Tiêu đề và số hiệu hối phiếu

Theo quy định của luật ULB 1930 và Luật Việt Nam, tiêu đề của hối phiếu phải ghi rõ “Bill of Exchange” hoặc “Draft”. Nếu không có dòng này, hối phiếu mặc nhiên VÔ HIỆU.

Trên mỗi tờ hối phiếu phải có số hiệu để dễ tham chiếu. Tuy không có quy định cụ thể về cách ghi số hiệu hối phiếu nhưng trong thanh toán L/C sẽ có những cách để thể hiện số hiệu theo quy chuẩn riêng.

Số tiền được xác định trên hối phiếu

Số tiền được ghi trên hối phiếu phải theo yêu cầu:

- Viết số tiền rõ ràng cả bằng số và bằng chữ theo cùng đơn vị tiền tệ;

- Nếu số tiền được ghi trên hối phiếu khác biệt giữa phần số và phần chữ thì hối phiếu bị xem vô hiệu (Theo luật CCCN Trung Quốc và ISBP);

- Nếu số tiền bằng số và số tiền bằng chữ có sự khác biệt thì sẽ dựa theo số tiền bằng chữ để thanh toán (theo luật ULB 1930, Luật Anh, Mỹ, luật CCCN Việt Nam).

Tên, địa chỉ người bị ký phát hối phiếu

Tên, địa chỉ người bị ký phát hối phiếu cần:

- Thông tin của người bị ký phát (người phải thanh toán khoản nợ) bắt buộc phải được cung cấp đầy đủ, chính xác, chi tiết.

- Tên và địa chỉ người bị ký phát hối phiếu có thể là ngân hàng phát hành L/C (khi thanh toán bằng L/C) hoặc người nhập khẩu.

Thời hạn thanh toán

Các hình thức thể hiện thời hạn thanh toán hối phiếu:

- Payable at sight: Hối phiếu thanh toán ngay;

- Payable on presentation: Thanh toán vào lúc hối phiếu được xuất trình;

- Payable on demand: Thanh toán khi đã nhận yêu cầu;

- At X days after sight of this…: Thanh toán sau X ngày từ thời điểm ký phát;

- At X days after acceptance: Thanh toán sau X ngày từ lúc chấp nhận hối phiếu;

- At X days after BL date of this…: Thanh toán sau X ngày từ lúc ký vận đơn;

- At X days after shipment date of this…: Thanh toán sau X ngày từ lúc giao hàng.

Tên người thụ hưởng

Người thụ hưởng có thể là người ký phát hối phiếu hoặc một người khác đang nắm giữ hối phiếu, đã được chuyển nhượng bằng cách ký hậu hoặc trao tay.

Địa điểm, thời gian ký phát hối phiếu

Một số lưu ý khi điền thông tin ký phát:

- Địa điểm ký phát hối phiếu là căn cứ để quy chiếu luật điều chỉnh, có tầm quan trọng đặc biệt trong giao dịch quốc tế. Vì vậy, địa điểm cần ghi chính xác và trùng với nơi lập hối phiếu.

- Ngày lập hối phiếu phải nằm trong thời gian còn hiệu lực của L/C, nhưng sau ngày lập hóa đơn và sau ngày mở L/C.

Thông tin người ký phát hối phiếu

- Tên và địa chỉ người ký phát:

Là người cuối cùng có trách nhiệm thanh toán hối phiếu. Nếu người bị ký phát không chấp nhận thanh toán thì người ký phát bắt buộc phải thanh toán cho người thụ hưởng.

- Chữ ký người ký phát:

Chữ ký này đại diện cho trách nhiệm, quyền hạn và năng lực pháp lý với hoạt động của doanh nghiệp. Chữ ký được chấp nhận phải ký bằng tay và ký sống.

Các bất lợi khi thanh toán bằng hối phiếu ngân hàng

Bất lợi khi thanh toán bằng Hối phiếu ngân hàng là gì? Tuy có thể khắc phục được các giao dịch mua bán ở xa nhưng vẫn còn các bất cập như:

- Nếu người thụ hưởng không có tài khoản tài khoản tại ngân hàng trả tiền, thì việc xử lí tờ séc trở nên phức tạp;

- Người chuyển tiền phải ghi nợ ngay tại thời điểm tờ séc được phát hành, trong khi đó việc ghi Có cho người thụ hưởng phải chờ thời gian nhất định;

- Tờ séc có thể bị thất lạc hoặc bị đánh cắp và có thể bị lợi dụng;

- Nếu bị mất, bị đánh cắp hoặc bị làm giả, ngân hàng thanh toán không có trách nhiệm bồi thường số tiền bị mất. Lúc này, người thụ hưởng có thể mất rất nhiều tiền. Đặc biệt là vì hối phiếu ngân hàng thường được sử dụng cho các giao dịch mua bán lớn như mua nhà hoặc mua xe;

- Do hối phiếu ngân hàng đại diện cho một giao dịch đã được thực hiện, nó không thể bị hủy bỏ sau khi có xác nhận của ngân hàng phát hành và sẽ được chuyển cho người thụ hưởng.

Sự khác biệt giữa SÉC và hối phiếu ngân hàng BANK DRAFT

Séc được chứng nhận và hối phiếu ngân hàng là một số dịch vụ mà ngân hàng cung cấp cho khách hàng của họ, giúp họ thanh toán hàng hóa và dịch vụ. Tuy có vẻ giống nhau nhưng lại khác nhau ở một số điểm. Vậy, khác biệt của của Séc và Hối phiếu ngân hàng là gì?

Một số khác biệt chính giữa SÉC và BANK DRAFT:

- Ngân hàng thay mặt người trả tiền viết hối phiếu ngân hàng. Séc được viết và ký bởi người trả tiền nhưng có xác nhận của ngân hàng;

- Các ngân hàng tính phí hối phiếu ngân hàng thấp hơn so với séc được chứng nhận;

- Hối phiếu ngân hàng yêu cầu ngày tháng, số tiền phải trả và tên người nhận tiền. Séc yêu cầu ngày tháng, tên, số tiền (bằng số, chữ) và chữ ký.

Về chức năng và hoạt động: Hối phiếu ngân hàng và Séc đều hoạt động tương tự nhau. Mục tiêu chính của hai công cụ này là tạo sự thoải mái và yên tâm cho người sẽ nhận khoản thanh toán đó và yên tâm rằng, khoản thanh toán đó sẽ được thực hiện.

Trên đây là tổng hợp kiến thức cần biết về hối phiếu ngân hàng là gì, có đặc điểm gì, cách lập ra sao, có hay không các bất cập khi thanh toán bằng hối phiếu ngân hàng,…mà RatracoSolutions Logistics muốn chuyển tải. Các cá nhân, doanh nghiệp đang tham gia Thanh toán quốc tế nên lưu lại để vận dụng khi cần.