Hiện nay, có khá nhiều phương thức thanh toán khác nhau được sử dụng giữa bên mua (Nhà nhập khẩu) và bên bán (Nhà xuất khẩu), trong đó phương thức thanh toán theo thư tín dụng chứng từ (L/C) được sử dụng phổ biến hơn cả bởi sự an toàn, chặt chẽ về bộ chứng từ, đảm bảo quyền lợi cho cả bên xuất khẩu và nhập khẩu. Nhưng để hiểu rõ phương thức thanh toán l/c là gì? Có yêu cầu gì về quy định, điều kiện mở hay không cũng như quy trình thanh toán theo phương thức tín dụng chứng từ L/C như thế nào?,…Mời tham khảo bài chia sẻ dưới đây của Ratraco Solutions để giải đáp mọi thắc mắc mình quan tâm và hiểu thêm, hiểu đúng về thanh toán l/c là gì.

Khái niệm về phương thức thanh toán L/C

Thanh toán l/c là gì? Thư tín dụng chứng từ (L/C) là hình thức thanh toán quốc tế phổ biến hiện nay, đây là hình thức mà Ngân hàng thay mặt Người nhập khẩu cam kết với Người xuất khẩu/Người cung cấp hàng hóa sẽ trả tiền trong thời gian quy định khi. Người xuất khẩu/Người cung cấp hàng hoá xuất trình các chứng từ phù hợp với quy định trong L/C đã được NH mở theo yêu cầu của người nhập khẩu.

Thông thường có 4 loại thư tín dụng chứng từ phổ biến nhất đó là:

- Thư tín dụng có thể hủy ngang (Revocable L/C): Đây là loại thư tín dụng mà sau khi đã được mở thì việc bổ sung sửa chữa hoặc huỷ bỏ có thể tiến hành một cách đơn phương;

- Thư tín dụng không thể huỷ ngang (Irrevocable L/C): Là loại thư tín dụng sau khi đã được mở thì việc sữa đổi, bổ sung hoặc huỷ bỏ chỉ được ngân hàng tiến hành theo thoã thuận của tất cả các bên có liên Trong thương mại quốc tế thư tín dụng này được sử dụng phổ biến nhất;

- Thư tín dụng không thể hủy bỏ có xác nhận (Confirmed irrevocavle L/C) : Là loại thư tín dụng không thể huỷ bỏ, được một ngân hàng khác đảm bảo trả tiền theo yêu cầu của ngân hàng mở thư tín dụng;

- Thư tín dụng chuyển nhượng (Transferable L/C): Là loại thư tín dụng không thể huỷ bỏ, trong đó quy định quyền của ngân hàng trả tiền được trả hoàn toàn hay trả một phần của thư tín cho một hay nhiều người theo lệnh của người hưởng lợi đầu tiên.

Ngoài ra còn nhiều loại khác nữa nhưng hiện các Ngân hàng thường sử dụng L/C không thể hủy bỏ có xác nhận. Nhưng cần lưu ý nếu L/C không ghi rõ là L/C “irrevocable” hay “revocable” thì đó là Irrevocable tức là không được hủy bỏ. Tương tự như vậy, nếu L/C không ghi rõ là L/C “confirmed” thì đó là L/C “inconfirmed” tức là không có xác nhận.

Tìm hiểu về quy định và điều kiện mở thanh toán bằng thư tín dụng L/C

Phương thức thanh toán l/c là gì vừa được giải đáp cặn kẽ ở trên, nếu bạn muốn biết quy định, điều kiện mở thanh toán bằng thư tín dụng L/C như thế nào thì mời tham khảo thông tin chia sẻ dưới đây:

Nội dung của thư tín dụng L/C

Nếu trong hợp đồng mua bán hàng hóa quốc tế quy định việc thanh toán được thực hiện bằng hình thức tín dụng chứng từ thì bên mua (nhà nhập khẩu) phải viết đơn yêu cầu mở thư tín dụng (thư L/C) để gửi ngân hàng phục vụ mình (Ngân hàng phát hành L/C). Nội dung của thư L/C bao gồm các nội dung sau:

- Số hiệu thư tín dụng;

- Địa điểm và ngày mở thư tín dụng, loại thư tín dụng;

- Tên và địa chỉ của người yêu cầu mở thư tín dụng;

- Tên và địa chỉ của ngân hàng mở thư tín dụng;

- Số tiền trong thư tín dụng (bằng số, bằng chữ và loại tiền);

- Ngày và nơi hết hạn hiệu lực thư tín dụng;

- Thời hạn trả tiền, thời hạn xuất trình chứng từ;

- Ngân hàng trả tiền;

- Thời hạn giao hàng, nơi gửi hàng, nơi hàng đến;

- Tên hàng, quy cách phẩm chất, giá cả, bao bì, số và trọng lượng, điều kiện cơ sở giao hàng;

- Cách giao hàng, vận tải;

- Các điều kiện khác (nếu có);

- Ngân hàng mở thư tín dụng – cam kết và ký tên.

Quy định và điều kiện mở thanh toán bằng thư tín dụng L/C

Điều kiện mở L/C:

Ðể được mở L/C, Doanh nghiệp phải đáp ứng theo quy định và chuẩn bị các giấy tờ liên quan đến doanh nghiệp sau để nộp tại ngân hàng:

- Giấy đăng ký kinh doanh

- Tài khoản ngoại tệ tại Ngân hàng.

Để mở tài khoản ngoại tệ, bạn phải có ít nhất 500USD và có các loại giấy tờ:

- Quyết định thành lập Công ty

- Quyết định bổ nhiệm Giám đốc và Kế toán trưởng.

Cách thức mở L/C:

Các giấy tờ cần nộp khi đến Ngân hàng để mở L/C đối với từng loại L/C thì sẽ có những giấy tờ đi kèm sẽ khác nhau.Nhưng hồ sơ xin mở L/C của khách hàng mảng doanh nghiệp thường bao gồm những giấy tờ cụ thể sau:

- Đơn yêu cầu mở L/C;

- Quyết định thành lập doanh nghiệp (đối với các doanh nghiệp giao dịch lần đầu);

- Đăng ký kinh doanh (đối với doanh nghiệp giao dịch lần đầu);

- Đăng ký mã số xuất nhập khẩu – nếu có (đối với doanh nghiệp giao dịch lần đầu);

- Hợp đồng ngoại thương gốc (trường hợp ký hợp đồng qua FAX thì đơn vị phải ký và đóng dấu trên bản photo);

- Hợp đồng nhập khẩu uỷ thác (nếu có);

- Giấy phép nhập khẩu của Bộ Thương Mại (nếu mặt hàng nhập khẩu thuộc Danh mục quản lý quy định tại Quyết định điều hành xuất nhập khẩu hàng năm của Thủ tướng Chính Phủ);

- Cam kết Thanh toán, Hợp đồng Tín dụng (trường hợp vay vốn), công văn phê duyệt cho mở L/C trả chậm của NHCTVN (trường hợp mở L/C trả chậm);

- Hợp đồng mua bán ngoại tệ (nếu có);

- Bản giải trình mở L/C do phòng Tín dụng của Chi nhánh lập được Giám đốc chi nhánh hoặc người được Giám đốc uỷ quyền phê duyệt (trường hợp ký quỹ dưới 100% trị giá L/C).

Tất cả các chứng từ trên đều phải xuất trình bản gốc và lưu lại Chi nhánh bản phôtô có đóng dấu treo của Doanh nghiệp. Riêng các chứng từ sau sẽ phải lưu bản gốc:

- Cam kết thanh toán;

- Hợp đồng vay vốn;

- Hợp đồng mua bán ngoại tệ;

- Đơn xin mở L/C của khách hàng;

- Bản giải trình mở L/C.

Mối quan hệ giữa LC với hợp đồng ngoại thương

Hợp đồng ngoại thương là cơ sở để tạo nên LC. Tuy nhiên, một khi LC đã được phát hành thì nó sẽ hoàn toàn độc lập với hợp đồng ngoại thương. Cụ thể là sau khi ký kết hợp đồng ngoại thương. Người mua dựa trên cơ sở các nội dung và thỏa thuận được cam kết trong hợp đồng đến ngân hàng (nước nhập khẩu). Sẽ yêu cầu ngân hàng ký phát ra một thư tín dụng để cam kết thanh toán cho người xuất khẩu.

Sau khi LC đã được phát hành, nếu người xuất khẩu đồng ý và chấp nhận những nội dung của nó. Tiếp theo đó, người xuất khẩu sẽ phải thực hiện đầy đủ các nghĩa vụ được quy định trong LC.

Ưu điểm của L/C

Lợi ích đối với Người xuất khẩu:

- Ngân hàng sẽ thực hiện thanh toán đúng như quy định trong thư tín dụng bất kể việc người mua có muốn trả tiền hay không;

- Chậm trễ trong việc chuyển chứng từ được hạn chế tối đa;

- Khi chứng từ được chuyển đến ngân hàng phát hành, việc thanh toán được tiến hành ngay hoặc vào một ngày xác định (nếu là L/C trả chậm);

- Khách hàng có thể đề nghị chiết khấu L/C để có trước tiền sử dụng cho việc chuẩn bị thực hiện hợp đồng.

Lợi ích đối với Nhà nhập khẩu:

- Chỉ khi hàng hóa thực sự được giao thì người nhập khẩu mới phải trả tiền;

- Người nhập khẩu có thể yên tâm là người xuất khẩu sẽ phải làm tất cả những gì theo quy định trong L/C để đảm bảo việc người xuất khẩu sẽ được thanh toán tiền (nếu không người xuất khẩu sẽ mất tiền).

Lợi ích đối với Ngân hàng:

- Được thu phí dịch vụ (phí mở L/C, phí chuyển tiền, phí thanh toán toàn bộ…) – đại khái là có tiền;

- Mở rộng quan hệ Thương mại Quốc tế.

Rủi ro và lưu ý khi sử dụng phương thức thanh toán LC

- Kiểm tra tính chính xác của chứng từ phải khớp với LC;

- Ngân hàng chỉ kiểm tra chứng từ không kiểm tra hàng hóa nên hàng hóa vẫn có thể không đúng chất lượng;

- Người mua vẫn phải ký quỹ một khoản tiền (thậm chí là 100% giá trị hợp đồng);

- LC hoàn toàn độc lập với hợp đồng ngoại thương và khi LC đã được mở thì nghĩa là phương thức thanh toán đã được thiết lập, việc thanh toán của NH không phụ thuộc vào mối quan hệ hay tranh chấp (nếu có) giữa người mua và người bán. NH chỉ căn cứ vào bộ chứng từ và nội dung L/C để tiến hành thanh toán;

- Trong trường hợp người mua không thanh toán cho NH thì NH phát hành vẫn phải thanh toán tiền hàng cho nhà XK, thực hiện đầy đủ nghĩa vụ và đúng với các điều khoản đã được quy định trong LC.

Về phí mở L/C thì tùy theo mức độ mà người mở LC thực hiện ký quỹ

- Nếu ký quỹ 100% trị giá L/C: phí 0,075% trị giá L/C mở;

- Nếu ký quỹ 30 – 50% trị giá L/C: phí 0,10% trị giá L/C mở;

- Dưới 30% trị giá L/C: phí 0,15% trị giá L/C mở (min 5 USD và max 200 USD);

- Miễn ký quỹ: phí 0,2% trị giá L/C mở (min 5 USD và max 300 USD).

Khi mở L/C trả chậm phải có sự bảo lãnh của Ngân hàng nên Nhà nhập khẩu phải trả thêm 0,2% – 0,5% cho mỗi quý tùy vào từng mặt hàng nhập khẩu.

>>> Xem thêm: Freight prepaid và freight collect là gì?

Quy trình thanh toán theo phương thức tín dụng chứng từ

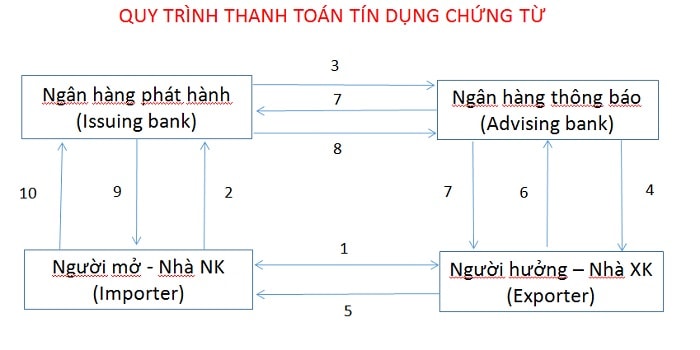

Sau khi đã hiểu đúng về khái niệm thanh toán bằng l/c là gì thì cần phải biết chính xác quy trình thanh toán theo phương thức tín dụng chứng từ theo các bước sau:

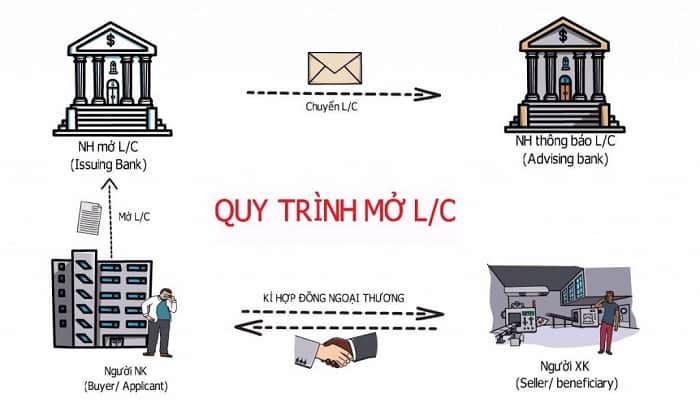

Bước 1

Người mua và người bán ký kết hợp đồng xuất nhập khẩu hàng hóa;

Bước 2

Căn cứ vào đơn xin mở thư tín dụng (thường là của bên mua) gửi đến, ngân hàng phát hành sẽ mở thư tín dụng (L/C) cho người hưởng lợi (thường là người bán). Ngân hàng mở L/C sẽ gửi thư tín dụng đến cho người hưởng lợi qua Ngân hàng thông báo (ngân hàng phục vụ người bán). Ngân hàng thông báo tiến hành thông báo cho người bán hàng, nội dung thông báo về việc mở thư tín dụng và chuyển cho người hưởng lợi sau khi nhận được bản gốc thư tín dụng đó;

Bước 3

Sau khi chấp nhận các điều kiện nêu trong thư tín dụng, người bán giao hàng hóa cho người mua, lập và gửi bộ chứng từ nhận hàng cho người mua qua ngân hàng thông báo;

Bước 4

Ngân hàng mở L/C kiểm tra bộ chứng từ, tiến hành trả tiền cho người bán hàng (thông qua ngân hàng thông báo) nếu nhận đủ bộ chứng từ phù hợp với các điều kiện của L/C;

Bước 5

Ngân hàng mở L/C đòi tiền người mua sau khi chuyển bộ chứng từ cho người mua hoặc chấp nhận thanh toán theo bộ chứng từ;

Bước 6

Người mua kiểm tra bộ chứng từ, trả tiền hoặc chấp nhận trả tiền nếu thấy bộ chứng từ phù hợp với L/C đã mở. Người mua hàng xuất trình bộ chứng từ cho người nhận chuyển để nhận hàng.

Với những chia sẻ hữu ích trên của RatracoSolutions Logistics, chúng tôi hi vọng đã giúp bạn đọc phần nào hiểu được định nghĩa thanh toán l/c là gì, phương thức thanh toán l/c có ưu điểm, rủi ro gì cũng như quy định và điều kiện mở thanh toán thế nào mới đảm bảo hợp lệ. Trong hoạt động xuất nhập khẩu hàng hóa nói chung thì các hình thức thanh toán Quốc tế như thế này khá thông dụng, do đó việc hiểu đúng chuẩn xác đầy đủ nhất về phương thức thanh toán l/c là gì thực sự cần thiết. Hãy tiếp tục theo dõi những tin bài liên quan đến vận tải hàng hóa, Logistics, xuất nhập khẩu,…được chúng tôi cập nhật lần tới và khi có nhu cầu thuê trọn gói Dịch vụ vận chuyển hàng hóa Trong nước/Quốc tế, liên hệ theo Hotline bên dưới để được tư vấn, hỗ trợ tận tình nhất.

Thông tin liên hệ Ratraco Solutions

Công ty TNHH Giải Pháp vận tải Ratraco

Địa chỉ: 161/1 Cộng Hòa, Phường Bảy Hiền, TP. HCM

Hotline: 0965 131 131

Email: toannguyen@ratracosolutions.com

Website: https://ratracosolutions.com

Facebook: Ratraco Solutions - Railway Logistics

Zalo: http://zalo.me/0965131131

Trụ sở TPHCM:

- Địa chỉ: 161/1 Cộng Hòa, Phường Bảy Hiền, TP. HCM

- Điện thoại : 0909 876 247 - 0901 411 247

Bình Dương:

- Địa chỉ: Ga Sóng Thần

- Điện thoại : 0901 411 247 - 0909 876 247

Đồng Nai:

- Địa chỉ: Ga Trảng Bom

- Điện thoại : 0938 790 247 - 0909 876 247

Bình Định:

- Địa chỉ: Ga Diêu Trì

- Điện thoại : 0901 411 247 - 0938 790 247

Đà Nẵng:

- Địa chỉ: Ga Đà Nẵng

- Điện thoại : 0909 199 247 - 0906 354 247

Nghệ An:

- Địa chỉ: Ga Vinh, Nghệ An

- Điện thoại : 0901 100 247 - 0902 486 247

Hà Nội:

- Địa chỉ: 95 - 97 Lê Duẩn, P. Cửa Nam, Q.Hoàn Kiếm, Hà Nội

- Điện thoại : 0902 486 247 - 0901 100 247

Trung Quốc:

- Địa chỉ: Ga Bằng Tường, Quảng Tây, Trung Quốc

- Điện thoại : 0909 876 247